9月,私募基金的新增备案依然保持高速增长。

中国证券投资基金业协会(以下简称中基协)公布的最新数据显示,继7月末私募基金存续规模重回20万亿元大关后,8月这一数字继续增长,达到20.41万亿元。《每日经济新闻》根据中基协数据统计发现,9月在中基协完成备案的私募基金为141家,相比8月的145家基本持平,继续快速增长。

而在这些新备案私募的注册地选择上,虽然海南依然保持着比较明显的领先优势,但整体分布却呈现出更为均衡的趋势。举个例子,在过去几个月的新增备案私募中,注册地在海南的机构占比通常都在30%左右,有着比较高的集中度。但9月这一占比已下降至20%左右,相比之下注册在湖北、河南、江西等省市的私募基金则在增多。

在新增备案私募中,“公奔私”和产业资本布局的热情依然居高不下。从业多年的资管老兵“奔私”自立门户的情况在9月并不鲜见,也有越来越多的产业资本通过设立自己的私募基金管理人加大投资业务布局。

此外,9月监管频频“亮剑”,力度之大今年罕见。整个9月,中基协一共公布了对9名个人、6家机构的纪律处分事先告知书送达公告,以及对6名个人、6家机构的纪律处分决定书。同时,监管分6批注销了129家私募基金管理人登记,显示出私募行业的强监管、高标准和严要求,“扶优限劣”导向更加明确。

9月新增私募备案注册地分布更为均衡,中部省市开始发力

中基协公布的私募基金管理人登记及产品备案月报(8月)显示,私募的存续基金整体管理规模继续增长至20.41万亿元。存续私募基金管理人24276家,较7月减少28家,其中私募证券投资基金管理人9138家、较上月增加32家,私募股权、创业投资基金管理人则较上月减少55家。

根据中基协官网信息,每经记者对9月新备案的141家私募基金管理人情况做了一个全面统计。

首先,从机构类型上来看,这批私募中有81家私募股权、创业投资基金管理人,重新成为数量最多的新备案私募;私募证券投资基金管理人59家,相比8月有所下滑;还有1家是其他私募投资基金管理人。

值得一提的是,这家其他私募投资基金管理人,也就是重庆思佰益私募基金管理有限公司(以下简称重庆思佰益)成立于今年1月,是重庆第二批QDLP试点机构。重庆思佰益的首批QDLP基金总规模为3亿美金,单只基金规模在1000万~5000万美元。公开资料显示,重庆思佰益的控股母公司思佰益(中国)投资有限公司是日本SBI集团在华全资投资性子公司,管理基金规模超过120亿元。

此外,外商独资企业上海毅峰私募基金管理有限公司(以下简称上海毅峰)的背景也值得关注。其母公司InnoVen Capital(毅峰资本)由淡马锡集团全资子公司星伟诺Seviora与大华银行(United Overseas Bank)联合发起,是亚洲领先的风险债权投资机构,专注于早期及成长期创新企业的风险债权融资。毅峰资本中国团队设立于2017年,上海毅峰成立于去年9月,是InnoVen亚洲公司的全资子公司。

而从基金注册地上来看,海南依旧保持了明显的领先优势。整个9月,一共有32家私募基金选择注册在海南,占新备案私募总量的22.7%。至此,今年以来在海南注册的新备案基金数量已经达到了272家。

除此之外,新增备案机构数量超过10家(含)的还有上海市、北京市、江苏省、山东省(不含青岛)和浙江省(不含宁波),分别有13家、11家、11家、10家和10家。

和此前不同,本月的新增私募注册地分布出现了比较均衡的特点。首先,虽然海南还是处于领先地位,但集中度相比前几个月的30%左右已经有明显下滑;另外,选择在中部省份包括湖北、河南、江西、河南等注册的私募基金也在增多,这与当地的政策支持和相关配套不断完善都有紧密关系。

再看这些新增备案基金的注册资本。501~1000万元的数量仍然是最多的,达到109家,占9月新备案私募的77.3%,相对8月集中度进一步提升;其次是注册资本在1001~5000万元的、共有17家,500万元及以下的也有12家;此外,5001~1亿元、1亿元以上的分别有2家和1家,其中注册资本金最高的机构是陕西财金投资管理有限责任公司全资出资设立的陕西财投大秦资本私募,达到2亿元。

最后来看9月新备案私募的在管基金情况。没有在管基金的“萌新”占绝大多数,共有134家;此外还有7家私募目前已有在管基金,其中管理基金数量最多的是一家中外合资机构,伽罗华(海南)私募基金,目前共有3只在管基金。

多位资管老兵集体“奔私”,产业资本加速布局投资业务

通过9月的新备案私募情况可以看出,资管行业人士对于“公奔私”的热情依然高涨。

9月6日,耀承(海南)私募基金管理有限公司(以下简称耀承私募)成功备案。备案信息显示,这家私募基金管理人成立于去年11月,注册资本1000万元,全职员工5人。

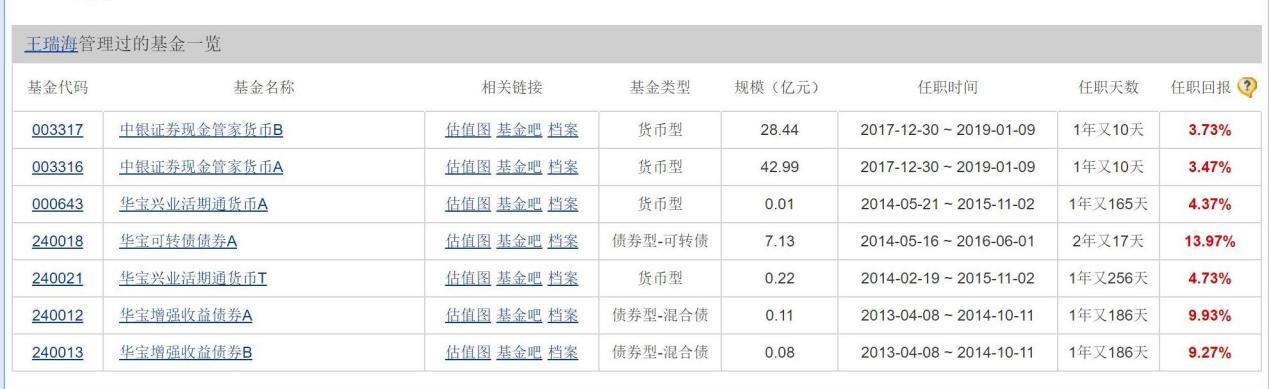

耀承私募的法定代表人、总经理、执行董事王瑞海是一名拥有着多年从业经验的资管老兵。公开资料显示,他曾在中信集团旗下的深圳中大投资管理公司、海南证券北京营业部、太平人寿保险有限公司、太平资产管理有限公司从事投资管理、股票自营和固定收益投资研究工作。2012年7月,王瑞海加入华宝兴业基金,担任固定收益部总经理,并从2013年4月起兼任华宝兴业旗下多只基金的基金经理;2016年6月他加盟中银国际证券,任基金管理部总经理;2019年11月他转战方正富邦基金,出任助理总裁、权益投资部总经理。

2020年离开方正富邦基金后,王瑞海也离开了公募行业。经过一年多时间的筹备,他和另一位自然人虞子纲共同发起设立了耀承私募,转向新赛道。

9月6日当天,还有一家名为“上海海岸号角私募基金管理有限公司”(以下简称海岸号角私募)的私募基金完成备案。该机构成立于7月20日,注册资本1000万元,全职员工5人。

备案信息显示,海岸号角私募的合规风控负责人王译晨也来自公募基金行业。从2015到2022年7月,王译晨先后在长安基金、东海基金和泰信基金都有过任职经历,分别担任风控经理和风险管理部的总监助理。今年7月她选择“奔私”,加入海岸号角私募担任合规风控负责人。

另一家去年7月成立,刚刚完成备案的上海和途私募基金管理有限公司(以下简称上海和途私募),其总经理杨雨龙也是一位有着超过10年从业经历的资深公募人士。

上海和途私募成立于2021年7月,注册资本2000万元,全职员工5人,其总经理杨雨龙曾在公募行业任职多年。

公开资料显示,杨雨龙是北大硕士,2007年以管理培训生的身份入职招商银行,而他在基金界的经历是从2009年开始。这一年他加入博时基金担任股票交易员,至2011年8月离开;后入职兴业证券研究所任金融工程高级分析师,又在2014年7月加入摩根士丹利华鑫基金,历任量化投资部副总监、基金经理等职务;2017年他入职国金基金,担任量化投资事业二部部门总经理。

2020年8月离开公募行业后,杨雨龙有将近2年的“空窗期”。今年6月,他正式出任上海和途私募的总经理,开启了私募总经理的新身份与新征程。

另外,9月顺利完成备案的德朴(海南)私募基金管理有限公司(以下简称德朴私募),其高管团队也有公募背景。

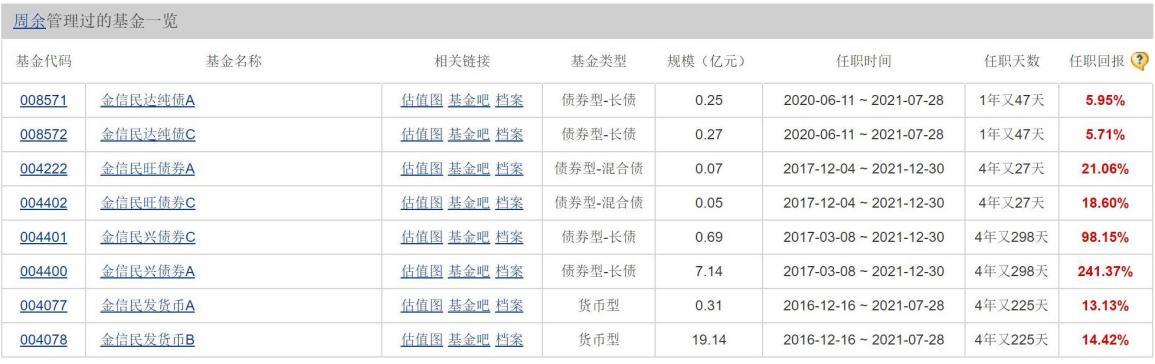

备案信息显示,德朴私募成立于今年5月、备案于9月,注册资本1000万元,全职员工5人。其副总经理周余2008年曾在国投瑞银基金投资部担任研究员,2011年又加入诺安基金担任投资经理,2016年到2021年底则在金信基金固定收益部担任基金经理。

公开资料显示,周余担任基金经理期间管理过多只债券基金和货币基金,回报最高的一只债基任职回报达到了241.37%。离开公募行业后,周余转向私募赛道,并在德朴私募成立后出任了副总经理、投资总监等职务。

每经记者观察发现,虽然9月“奔私”的资深公募人士亦不在少数,但完成备案的时间基本都集中在月初,后续备案成功的基金中鲜少有“公奔私”的情况出现。并且和前几个月明星基金经理大量转战私募的盛况相比,近期这种情况也不复存在。

除了资管老兵的转型,产业资本,尤其是具有国资背景的产业资本对于私募投资业务的热情仍然居高不下。

9月6日,一家名为北京国弧私募基金管理有限责任公司(以下简称国弧私募)的机构完成备案。这家私募成立于去年9月,注册资本2000万元,全职员工5人。引起每经记者注意的是,国弧私募的实控人是中国电气装备集团有限公司。

备案信息显示,国弧私募由中国电气装备集团投资有限公司100%出资设立,而后者也是中国电气装备集团旗下的子公司。该公司法定代表人、总经理由中国电气装备集团投资有限公司的副总经理滕杰出任。

与国弧私募类似的还有9月26日完成备案的两家私募机构,河南飞翔私募基金管理有限公司和河南阅文私募基金管理有限公司。前者成立于今年6月,由郑州航空港投资控股集团有限公司全资设立,后者则在今年7月由河南中阅新华投资有限公司100%出资设立、实控人为中原出版传媒投资控股集团。

产业资本纷纷加码私募投资,一方面进一步丰富了一级市场GP的构成,另一方面也显示了包括央企、上市公司在内的产业资本不再满足于只出资做单纯的财务型LP,它们对于一级市场股权投资有着更大的野心:要自己做GP来管理基金,布局产业链上下游,同时获取投资回报。

监管频频亮剑:处分多家机构和个人,注销129家私募基金管理人登记

9月或许是今年监管“亮剑”频率最高的一个月,私募行业的优胜劣汰正在加速推进。

从月初到9月末,中基协先后公布了对9名个人、6家机构的纪律处分事先告知书送达公告,以及对6名个人、6家机构的纪律处分决定书,涉及领域包括信息披露、风控合规、自律核查等领域,其中还不乏知名机构与投资人。

例如,9月5日中基协发布了对深圳市腾邦梧桐投资有限公司(以下简称腾邦梧桐)总经理赵闻晟的纪律处分事先告知书送达公告。该公告显示,腾邦梧桐存在违反管理人诚实信用义务,不配合协会自律管理,填报的法定代表人、董事长、合规风控负责人均发生变更但未向协会报告重大事项并更新信息,未准确填报管理人登记信息等违规行为,同时因内部纠纷导致经营管理陷入异常,已不再持续符合私募基金管理人的登记条件。根据相关法律法规的规定,中基协拟取消腾邦梧桐会员资格并撤销其管理人登记,并对其总经理赵闻晟进行公开谴责。

此外,还有包括上海韬韫投资、北京睿高资本、上海汉心景红投资等在内的多家机构及个人都受到了监管的纪律处分,所涉违规行为主要包括信息披露、风控合规、自律核查等几类。

与此同时,9月中基协还分6批注销了129家私募基金的管理人备案,频率与强度在今年都是比较罕见的。在这些被注销管理人登记的私募中,不乏财经大V徐晓峰旗下的上海览领资产管理有限公司等具有一定知名度的机构,也显示出监管部门积极采取行动、进一步扫清行业乱象、提升行业专业化与规范化的决心。

就在刚刚过去的9月30日,清理整顿各类交易场所部际联席会议(以下简称联席会议)第七次会议召开,指出要持之以恒推进交易场所清理整顿、私募基金风险防范处置工作,促进地方各类交易场所正本清源,持续净化私募基金行业生态,更好发挥服务实体经济功能。

京公网安备

11010202010575号

京公网安备

11010202010575号

加载中,请稍侯......

加载中,请稍侯......