全面注册制来临,更多企业拥有机会步入资本市场,与投资者共享发展机遇。而对许多公司而言,A股IPO的闯关之旅也并非都是坦途。《每日经济新闻》记者以周为单位,对上周IPO过会、被否及新增获受理企业进行梳理,对企业价值进行辨析,同时观瞻IPO市场节奏、政策动向等,以飨读者。

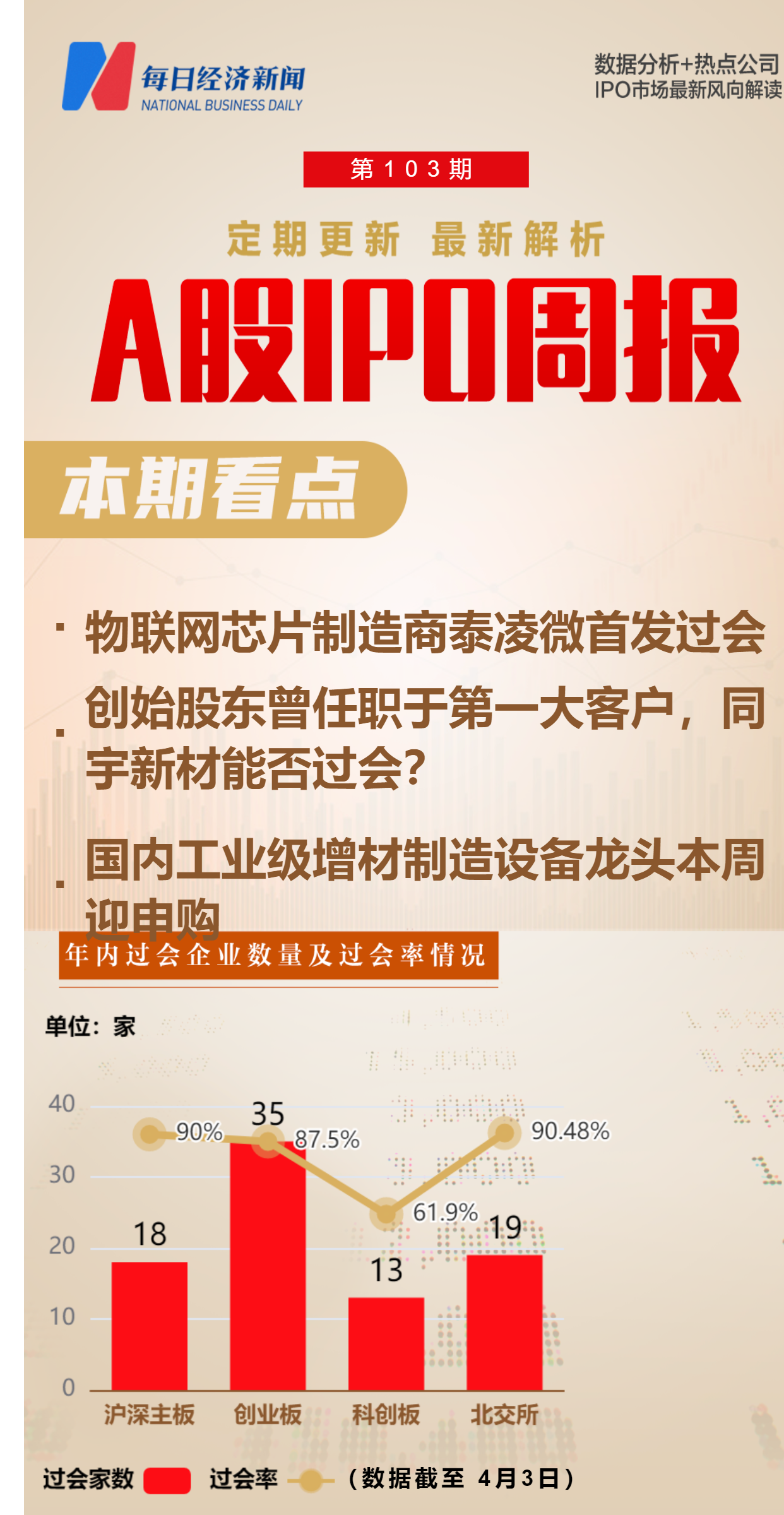

上周(3月27日至4月2日,下同),A股市场总共有18家公司被安排首发上会,其中15家过会,另有信宇人、路桥信息2家公司暂缓表决,先正达取消审核。上周IPO周过会率为83.33%。

15家过会企业中,无线物联网系统级芯片制造商泰凌微值得投资者关注,其低功耗蓝牙终端产品认证数量在2021年度位居全球第二名,仅次于Nordic(北欧半导体,挪威上市公司,下同);在公司股东结构方面,也有国家大基金和华胜天成(SH600410,股价6.89元,市值75.55亿元)等知名股东加持。

本周(4月3日至4月9日,下同),A股市场将有2家公司迎来首发上会。记者注意到,同宇新材不仅存在大客户与大供应商身份重叠的现象,其多位创始股东也曾在公司第一大客户任职。

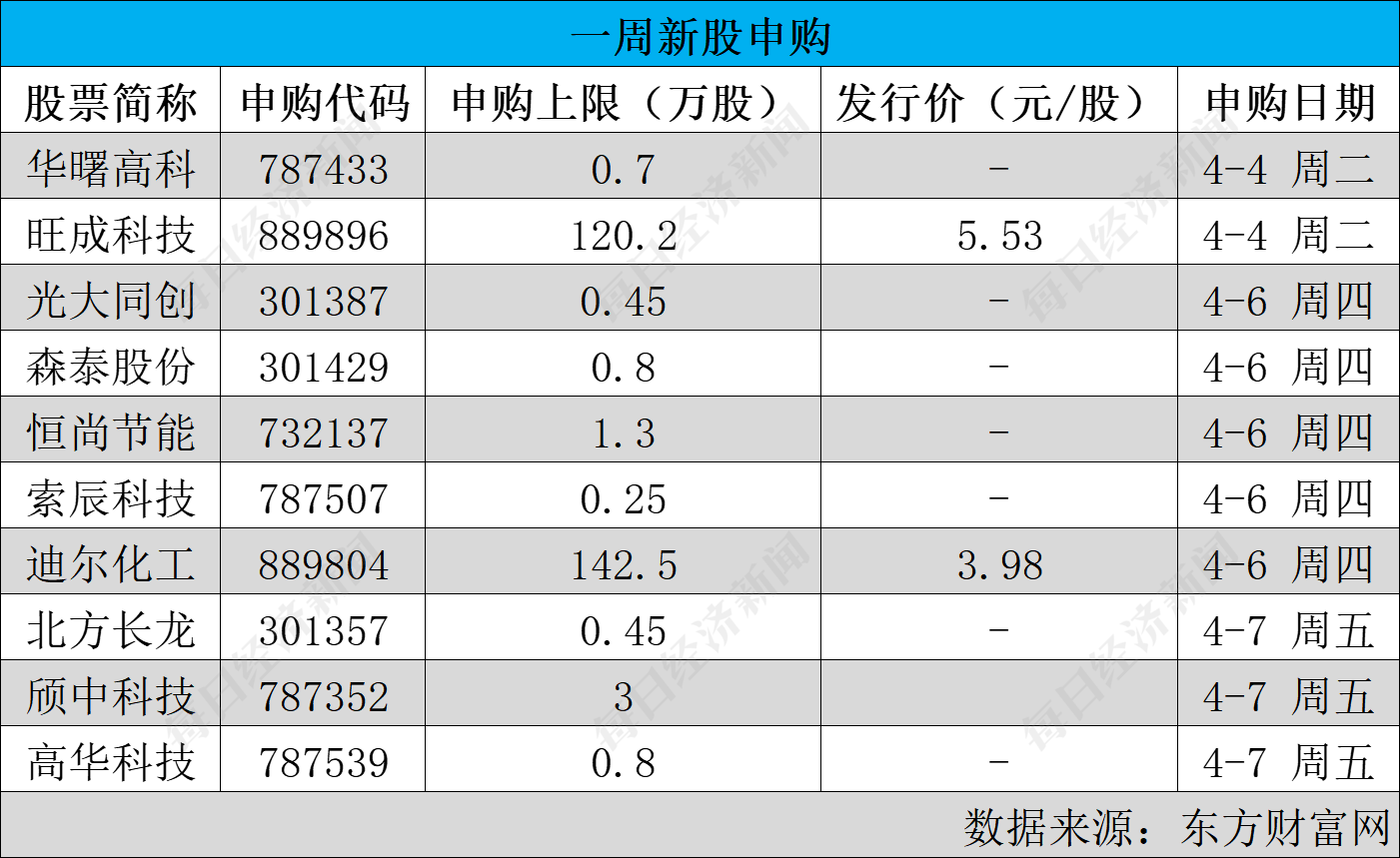

A股市场本周还将迎来10家公司申购,其中,国内工业级增材制造设备龙头企业华曙高科(SH688433)值得投资者关注,其是国际上少数几家掌握SLS核心技术并推出工业级产业化设备的增材制造设备供应商,而且在航空航天、汽车制造、医疗等领域已积累诸多知名企业客户以及应用案例。

在港股市场,尽管一季度多家行业细分龙头登陆港交所主板市场,但港股市场IPO首发募资额较去年同期下降超六成。不过,货拉拉(Lalamove)、京东集团(HK09618,股价172港元,市值5434亿港元)旗下京东产发、京东工业等知名企业在上周宣布拟上市港交所主板市场。

红榜:上周“18过15”,物联网芯片制造商泰凌微值得关注

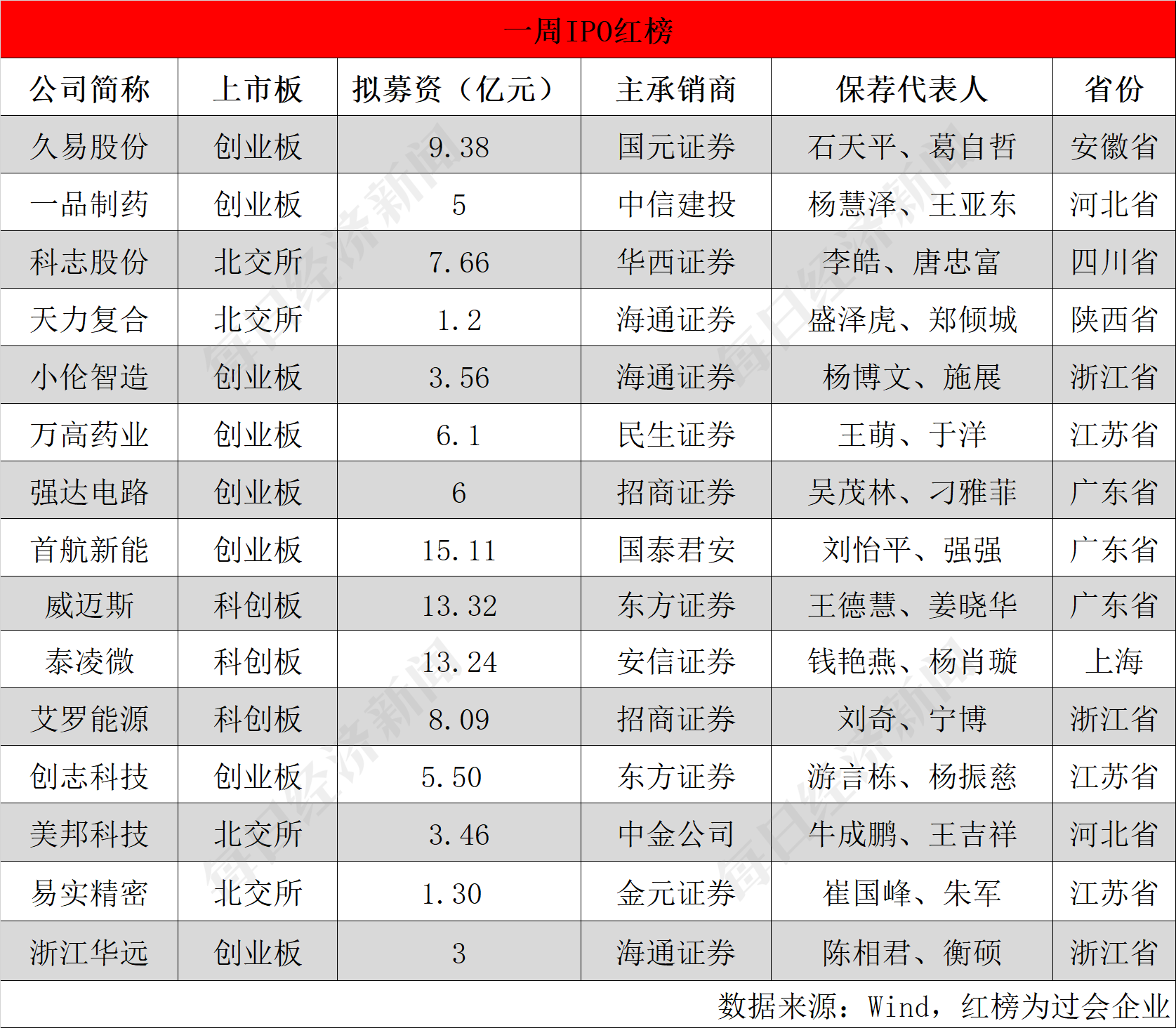

上周,A股有18家公司迎来上会,包括来自创业板的久易股份和首航新能等8家公司,来自科创板的威迈斯和泰凌微等5家公司,以及来自北交所的天力复合和易实精密等5家公司。其中信宇人、路桥信息2家公司暂缓表决,先正达取消审核,其余15家公司过会。

泰凌微此次冲刺科创板IPO。公司主要从事无线物联网系统级芯片的研发、设计及销售。按照泰凌微的说法,公司已成为全球该细分领域产品种类最为齐全的代表性企业之一,主要产品的核心参数达到或超过国际领先企业技术水平。

在技术水平和产品竞争力方面,具体来看,泰凌微在2016年研发出国内第一款多模低功耗物联网无线连接系统级芯片TLSR8269,这是继德州仪器(TXN,股价186.01美元,市值1686亿美元)cc2650型号芯片之后全球第二款多模低功耗物联网无线连接芯片。而根据Nordic在2021年第四季度公开报告中援引的北欧知名金融机构DNB Markets的统计数据,2021年度泰凌微低功耗蓝牙终端产品认证数量攀升至全球第二名,仅次于Nordic。

泰凌微的核心技术人员团队履历也颇为亮眼,其董事、总经理盛文军本科毕业于清华大学电子工程专业,博士毕业于美国德克萨斯州A&M大学电子工程专业,曾任高通高级工程师、展讯通信德克萨斯州研发中心负责人、设计总监等职;公司董事、副总经理、首席技术官MINGJIAN ZHENG本科毕业于清华大学电子技术与信息系统专业、研究生毕业于清华大学电子工程专业,曾担任美国豪威科技数字及架构设计部总监;公司副总经理金海鹏硕士及博士均毕业于加州大学通讯理论与系统专业,曾担任高通高级主任工程师,目前还是国际蓝牙技术联盟(SIG)董事会联盟成员董事。

与此同时,从股东结构来看,国家集成电路产业投资基金股份有限公司(简称国家大基金)持有泰凌微11.94%的股份,华胜天成持有9.92%的股份。

从业绩表现来看,2019年~2021年,泰凌微的营业收入分别为3.20亿元、4.54亿元和6.50亿元,其扣非后归母净利润分别为1364.45万元、2687.61万元和7455.22万元,增速较快。2022年,泰凌微营业收入和扣非后归母净利润同比分别下降6.09%和52.50%,这主要源于高毛利率产品销售占比下降,以及原材料采购价格上涨等因素影响。

展望行业未来,根据全球移动通信系统协会(GSMA)发布的《The mobile economy 2022》报告,2021年全球物联网总连接数达到151亿,预计到2025年,全球物联网的收入将增长到1.1万亿美元,年复合增长率高达21.4%,其中我国物联网连接数的全球占比将达到30%以上。

黄榜:对第一大客户有一定依赖性,信宇人被暂缓表决

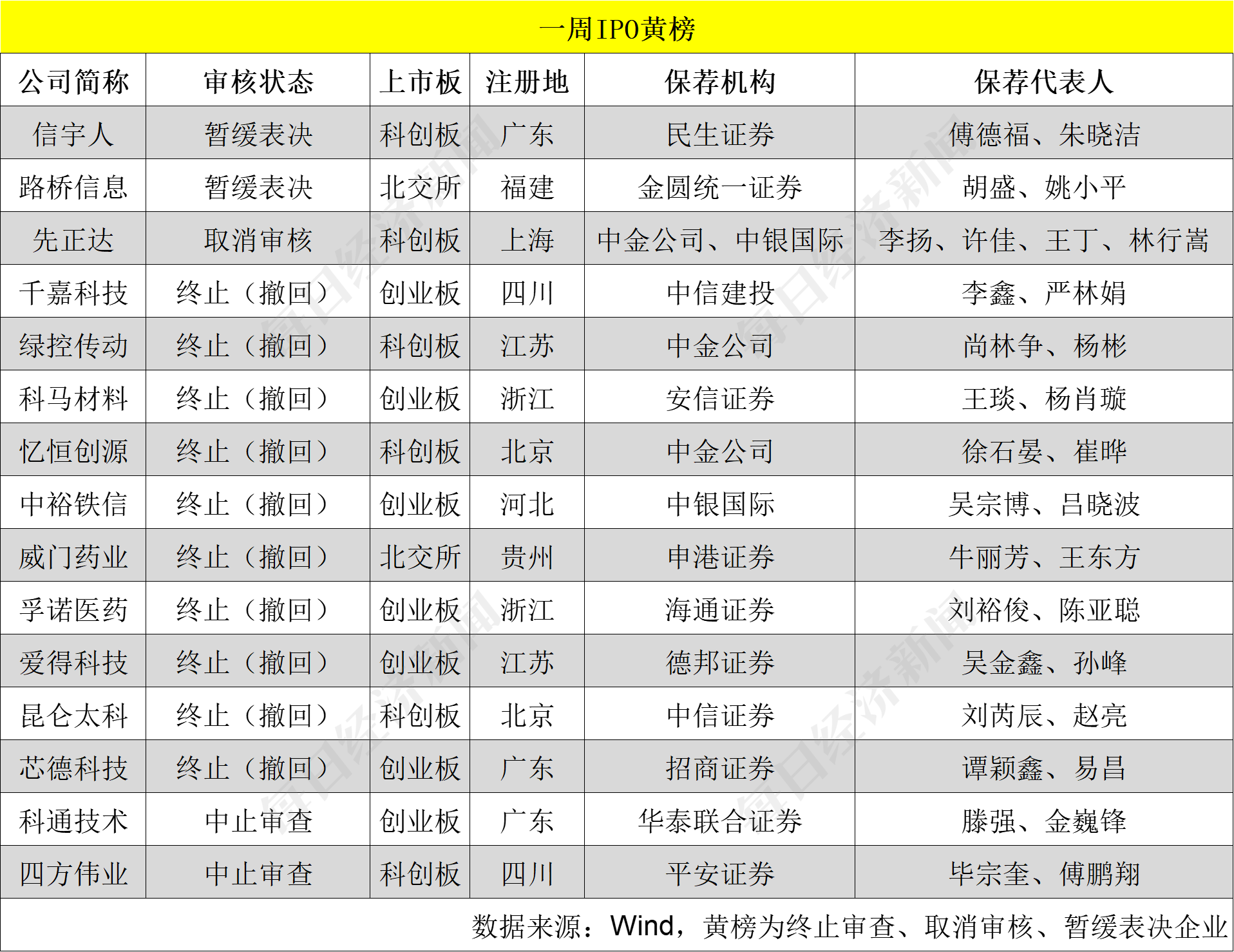

上周,总共有388家公司入列“黄榜”,除了上周首发上会被暂缓表决的信宇人、路桥信息,以及临时取消审核的先正达外,还有375家公司中止审查,10家公司主动撤回IPO项目,主动撤回数也创下近期一段时间内新高。而375家中止审查的IPO项目中,主要是因财务资料已过有效期,需进行财报更新所致。

上述“黄榜”企业中,来自科创板的信宇人主要从事以锂离子电池干燥设备和涂布设备为核心的智能制造高端装备的研发、生产及销售。

招股书(上会稿)显示,2019年至2021年各年度,信宇人的营业收入分别为1.28亿元、2.40亿元和5.37亿元,其扣非后归母净利润分别为﹣4967.28万元、416.32万元、4983.19万元。2022年上半年,信宇人的营业收入和扣非后归母净利润分别为1.52亿元和﹣4151.15万元。2022年全年,信宇人的营业收入和扣非后归母净利润又分别大增至6.69亿元和5013.02万元。

信宇人之所以在2022年下半年实现业绩的逆袭,公司在此前回复交易所问询时表示,是因为公司2021年和2022年第一大客户占公司业务比例较高,且第一大客户相关项目在第四季度交付。

具体来看,2021年,信宇人新增客户高邮市兴区建设有限公司,该客户系公司当年第一大客户,对其的销售收入和毛利占公司当期营业收入和毛利的比例分别高达42.38%和54.35%。2022年,信宇人对第一大客户江苏益佳通新能源科技有限公司的销售收入和毛利占公司当期营业收入和毛利的比例分别高达28.13%和57.32%。

值得一提的是,政府补助和税收优惠对信宇人的业绩影响也较大。招股书(上会稿)显示,2020年和2021年,信宇人的研发加计扣除优惠金额和增值税即征即退金额之和分别为343.13万元和1304.90万元,分别占公司当期税前利润总额的35.73%和22.97%。不过,据信宇人招股书(申报稿)披露,2020年和2021年,信宇人的研发加计扣除优惠金额和增值税即征即退金额之和分别为1343.26万元和4534.28万元,分别占公司当期税前利润总额的139.87%和79.81%,这组数据与招股书(上会稿)中的相关数据差异较大。

本周2家公司迎来上会,同宇新材多位创始股东曾任职于第一大客户

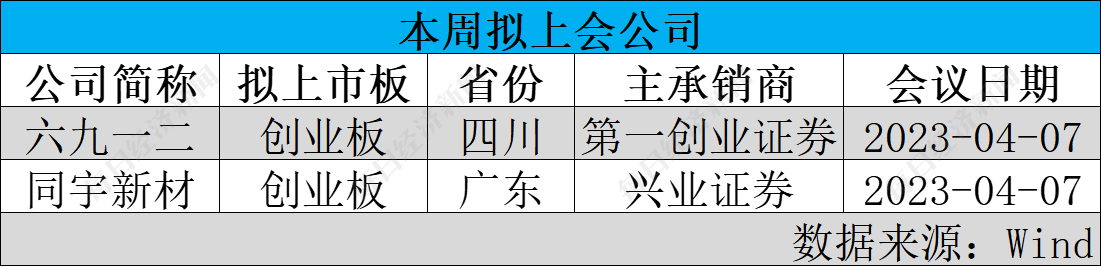

本周,A股市场仅有来自创业板的六九一二和同宇新材迎来首发上会,其他交易所市场板块则未安排企业首发上会。

上述2家公司中,同宇新材主要从事电子树脂的研发、生产和销售,产品主要应用于生产覆铜板。

招股书显示,2020年至2022年各年度,同宇新材的营业收入分别为3.78亿元、9.47亿元和11.93亿元,其扣非后归母净利润分别为3886.65万元、1.34亿元和1.86亿元。

业绩快速增长的同时,同宇新材应收款项也在报告期内大幅增长。截至2022年末,同宇新材的应收账款、应收票据和应收款项融资额分别为3.01亿元、1.49亿元和1.30亿元,总共占同宇新材2022年末资产总额的比例超五成。

与此同时,同宇新材存在大客户与大供应商身份重叠的情况。例如,2020年至2022年各年度,同宇新材对建滔集团(HK00148,股价24.1港元,市值267.2亿港元)的销售金额分别为5308.06万元、1.64亿元和1.78亿元,其同时对建滔集团的采购金额分别为3853.79万元、6764.58万元和4352.14万元。

此外,记者还注意到,同宇新材的多位股东也曾与其第一大客户之间存在交集。例如,同宇新材监事会主席章星曾在2013年6月至2014年7月任南亚新材(SH688519,股价26.49元,市值62.19亿元)研发项目经理、副总监,同宇新材的董事、副总经理邓凯华曾在2009年12月至2014年12月担任南亚新材的营销总监,而南亚新材在2020年至2022年间一直都是同宇新材的第一大客户。

章星和邓凯华同时也是同宇新材的创始股东。据南亚新材2022年年报披露,同宇新材另一位创始股东曾玉的配偶席奎东曾在2009年8月至2015年4月任南亚有限(即南亚新材前身)副总经理,在2016年5月至2017年1月任同宇新材副总经理,2017年8月开始又担任南亚新材的副总经理兼核心技术人员。

10家公司本周迎来申购,国内工业级增材制造设备龙头企业价值几何?

上周,有7家公司迎来首发上市。其中,来自北交所的东和新材(BJ839792,股价7.13元,市值11.80亿元),来自上证主板的海通发展(SH603162,股价30.82元,市值127.21亿元),以及来自深证创业板的C未来(SZ301386,股价26.49元,市值37.09亿元)3家公司在上市首日破发,而来自上证主板的联合水务(SH603291,股价12.35元,市值52.27亿元)则录得了上市首日最高涨幅,收涨44.03%。

与此同时,上周还有北芯生命、赛诺威盛等9家公司IPO被受理。其中,北芯生命主要从事心血管疾病精准诊疗创新医疗器械研发、生产和销售。红杉资本旗下的红杉智盛持有北芯生命10.1759%的股份,且与红杉铭盛合计持有北芯生命10.2699%的股份。

而在本周,A股市场将有华曙高科、恒尚节能(SH603137)等10家公司迎来申购。

拟在科创板上市的华曙高科主要从事工业级增材制造设备的研发、生产和销售,核心产品为金属3D打印设备和高分子3D打印设备。招股书显示,公司是全球极少数同时具备3D打印设备、材料及软件自主研发与生产能力的增材制造企业,销售规模位居全球前列,也是国内唯一一家加载全部自主开发增材制造工业软件、控制系统,并实现SLM设备和SLS设备产业化量产销售的企业。

华曙高科采用粉末床熔融工艺中选区激光熔化(SLM)和选区激光烧结(SLS)两种技术路线。从技术水平和研发实力来看,华曙高科是国际上少数几家掌握SLS核心技术并推出工业级产业化设备的增材制造设备供应商;公司同时在全球范围内率先将光纤激光器突破性用于SLS设备,实现了超精细超高速烧结,将高分子增材制造产能及制造水平提升至全新高度,并确保了该项技术与产品在全球范围的领先性;在SLS工艺技术目前使用最广泛的尼龙粉末材料领域,华曙高科也率先突破化工巨头赢创的PA12粉末材料垄断,开辟了全新的材料配方与制备技术路线。

与此同时,华曙高科拥有国内唯一“高分子复杂结构增材制造国家工程研究中心”,公司牵头或参与制定了10项增材制造技术国家标准和6项行业标准;截至招股书签署日,公司共拥有发明专利148项,彰显了华曙高科的研发实力和地位。

华曙高科的实控人许小曙也颇有来头,其是美国科罗拉多矿业大学应用数学与材料科学博士研究生学历,曾在美国焊接研究所担任技术总监,在美国DTM、3D Systems公司担任技术总监。

华曙高科在招股书中总结称,与同行业可比上市公司同类产品相比,华曙高科在粉末熔点、拉伸强度、拉伸模量等关键性能指标方面相近,处于国际先进水平,断裂伸长率则优于同类产品,达到国际领先水平。整体来说,华曙高科在大尺寸、多激光、连续增材制造以及高性能粉末材料等增材制造研发应用方向上已成为走在国际前列的民族企业。

从产品竞争力来看,华曙高科与多家客户单位合力面向国家重大需求,推动航空航天领域高端制造能力突破,与一汽大众、潍柴动力(SZ000338,股价12.61元,市值1100亿元)、宝马、戴姆勒、巴斯夫等在汽车零部件优化设计、研发验证及小批量制造等方面开展3D打印创新应用,与湘雅医院、上海九院、国家康复中心、北大口腔医院、爱尔创等在3D打印个性化植入物、数字化辅助医疗、义齿支架等方面开展了增材制造数字化医疗应用。

目前,华曙高科已连续、稳定向美国、德国等增材制造强国销售工业级自有品牌SLM、SLS打印设备及SLS尼龙粉末材料,自主产品出口至全球30多个国家。在2021年,华曙高科的设备收入全球市占率为1.42%,是我国工业级增材制造设备龙头企业之一。

从业绩表现来看,2019年至2022年,华曙高科的营业收入分别为1.55亿元、2.17亿元、3.34亿元和4.57亿元,扣非后归母净利润分别为640.27万元、3321.40万元、7131.75万元和8919.07万元。

作为全球制造业新一代的革命性技术,3D打印技术及其应用的发展前景无疑被看好。根据Wohlers预测,到2025年全球增材制造收入规模较2020年将增长2倍,达到298亿美元,到2030年将增长5.6倍,达到853亿美元。根据前瞻产业研究院预测,到2025年我国3D打印市场规模将超过630亿元,2021年~2025年复合年均增速20%以上。

港股市场一季度IPO:首发募资额同比下降超六成,多家细分行业龙头上市

Wind数据显示,过去的2023年第一季度,港股市场总共有18家新股首发上市,总共募资金额48.26亿港元。相比而言,2022年第一季度,港股市场总共有16家新股首发上市,总共募资金额为124.31亿港元。

尽管募资金额较2022年同期大幅下降超六成,但在2023年第一季度,港股市场新上市公司里面还是颇有亮点,其中包含多家行业内龙头,例如“互联网职教第一股”粉笔(HK02469,股价11.52港元,市值241.6亿港元)、“艺人经纪第一股”乐华娱乐(HK02306,股价5.27港元,市值45.95亿港元)、“水果连锁第一股”百果园集团(HK02411,股价6.31港元,市值100.2亿港元)、“美容院第一股”美丽田园医疗健康(HK02373,股价27.4港元,市值64.85亿港元)、“证券投教第一股”九方财富(HK09636,股价17.18港元,市值80.02亿港元)等。

展望后续,多家知名企业在上周宣布拟在港交所主板市场上市。例如,同城货运龙头货拉拉(Lalamove)上周在港交所递交了招股书。在此之前,快狗打车(HK02246,股价2.25港元,市值14.07亿港元)已在去年率先登陆港交所,摘得“同城货运第一股”名号。此外,京东集团也在上周发布公告称,拟分拆旗下京东产发、京东工业于港交所主板市场独立上市。

京公网安备

11010202010575号

京公网安备

11010202010575号

加载中,请稍侯......

加载中,请稍侯......