来源:投资者网

在多次否认上市传闻后,Keep终于向港交所递交了上市申请。

2月25日晚间,互联网健身品牌Keep正式向港交所递交招股书,高盛和中金公司为其此次IPO的联席保荐人。若IPO成功,Keep将成为国内“线上健身第一股”。

Keep成立于2014年底,根据灼识咨询报告,就2021年月活跃用户及用户完成的锻炼次数而言,Keep是中国及全球最大的在线健身平台。招股书数据显示,截至上市前,Keep获得了9轮融资,投后估值超20亿美元。但是,目前keep仍陷亏损窘况,公司2021年前三季度亏损24.58亿元(经调整后为亏损6.96亿元)。

上海财经大学电商研究所执行所长崔丽丽对《投资者网》表示:“keep属于流血上市,烧了许多钱不乏为了用户数据好看一点,但用户增长空间有限,商业变现困难。”

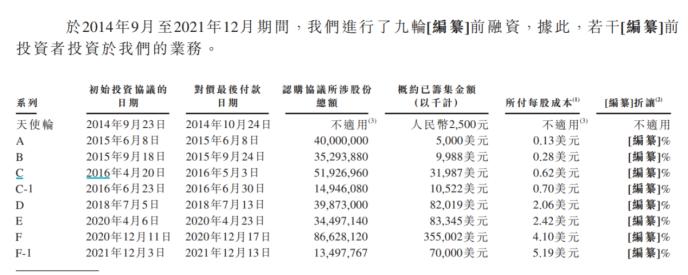

融资超42亿元

招股书显示,keep的历史始于2014年9月成立的北京卡路里科技有限公司,2015年2月公司推出了Keep在线健身平台,提供自有结构化健身课程。2018年,公司将产品扩宽至包括Keep品牌下的智能健身设备及配套运动产品,并推出了会员订阅制。2019年,keep的订阅会员达到了一百万人。2020年,公司推出了互动直播健身课程。

招股书显示,2020年及2021年,Keep平台的平均月活跃用户分别为2970万及3440万,其中约有74.1%的人年龄在30岁或以下。2021年,用户在keep平台总共记录约17亿锻炼次数。

“自律给我自由”Slogan,让Keep迅速完成破圈,而伴随着用户疯狂增长,Keep在融资市场也斩获颇丰。招股书显示,IPO前,keep已经完成了9轮融资,融资金额超6.48亿美元。

Keep9轮融资情况

Keep的投资方众多,举例来看,2020年底,Keep完成F轮融资,企查查信息显示,此次融资由软银愿景基金领投,高瓴资本、蔻图资本跟投,GGV、腾讯、五源资本、时代资本和BAI资本等老股东也追加了投资,融资金额3.55亿美元,对应公司投后估值约20亿美元。

九轮融资后,Keep的每股成本逐步提升。至F-1轮完成7000万美元融资时,keep的每股成本已提升至5.19美元。而该数字是2015年6月A轮融资时的40倍左右(当时每股成本为0.13美元)。

值得一提的是,Keep创始人、董事会主席兼首席执行官王宁合计持股keep18.61%,通过超级投票制度享有77.42%的投票权。虽然王宁持股数量上不占绝对优势,却依旧掌握着话语权。

此外,联合创始人彭唯、刘冬和文春鹏分别持股2.26%、1.18%、1.16%;大股东GGV纪源资本持股16.14%,软银通过SVF II Calorie Subco (DE) LLC间接持股10.39%。

三个季度亏损近7亿元

依托极具吸引力的产品及强大品牌,keep已能够迅速扩大用户群并巩固市场领先地位。

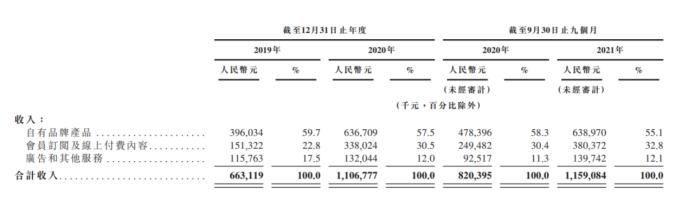

但是在业绩表现方面,keep却一直呈现亏损状态。招股书显示,2019年、2020年以及2021年前三季度,Keep的营业收入分别为6.63亿元、11.07亿元、11.59亿元,收入增长主要由于来源于自有品牌产品以及会员订阅及在线付费内容的收入增加。

从keep的营收结构来看,根据2021年前三季度营收数据,keep主要有自有品牌产品、会员订阅及线上付费内容、广告和其他服务三大业务,三大业务的营业收入在总营业收入中占比分别为55.1%、32.8%、12.1%。

Keep的主营业务

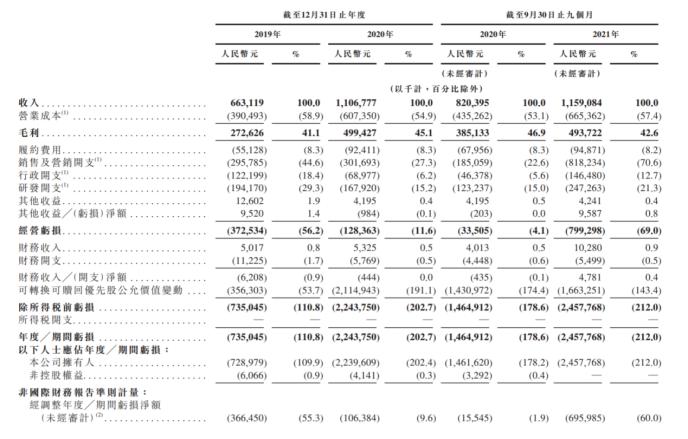

而同期,keep的净利润亏损额分别为7.35亿元、22.43亿元、24.58亿元。经调整亏损净额仍分别为3.66亿元、1.06亿元、6.96亿元,可以看出,公司亏损额有所扩大。Keep表示:“于往绩记录期间录得亏损,乃由于我们优先考虑战略路径的制定和商业模式的优化。因为我们战略性地增加了流量获取和品牌推广方面的支出,以进一步获取、激活和留住用户。”

Keep的财务数据表现

毛利率方面,keep一直保持着较高毛利率。招股书显示,2019年、2020年以及2021年前三季度,Keep分別录得41.1%、45.1%及42.6%的毛利率。

而在另一面,激增的销售及营销开支侵蚀了公司利润。招股书数据显示,keep的销售及营销开支在总收入占比从2019年的44.6%下降到2020年的27.3%。随后,在2021年前三季度,keep的销售及营销开支为8.18亿元,在总收入中的占比增加至70.6%。Keep认为“由于该等加大的努力,我们的用户群和会员渗透率均出现增长。”

招股书还显示,keep的订阅会员从2019年的80万增加到2021年的330万,增加了4倍以上,会员渗透率从3.5%增加到9.5%。

对此,崔丽丽表示:“2021年keep的用户数量和毛利率增长数据虽然看起来还不错,但是相比营销费用的增加显得没有什么说服力。”

她还认为:“keep用户增长空间有限,主要受限于健身市场空间与行业天花板。健身市场需要培育,目前的用户群体仍旧是一二线城市的中青年群体,要扩展有一定难度。keep现有的用户量还是花钱砸出来的。”

面临诸多挑战

根据灼识咨询报告,截至2020年末,中国为全球健身人群最多的国家。中国的健身人群(即每周参与两次以上健身活动的人士)于2021年为3.03亿人,预计到2026年将达到4.16亿人,2021年至2026年的复合年增长率为6.5%。于2021年,中国的健身人群渗透率(指健身人群占中国总人口的百分比)为21.5%,美国为48.2%,欧洲为41.2%。

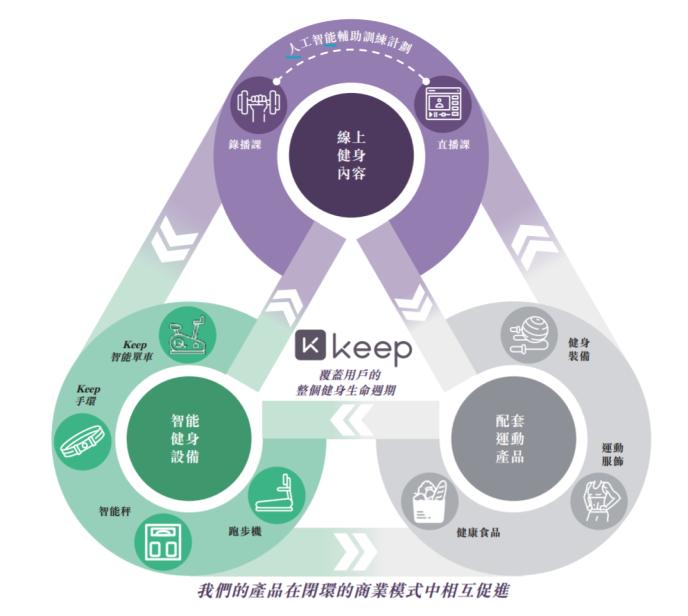

在中国的在线健身赛道上,keep可谓首屈一指。招股书称,Keep是一个以创新为核心、快速增长并以交付为导向的平台,为用户提供全面的健身解决方案,同时提供包括线上健身内容、智能健身设备和配套运动的产品等。

其中健身内容方面,包括录播课和直播课两类,二者均由内部开发或由第三方(如达人和其他健身内容提供者)创建。公司也为Keeper提供会员服务以便使其获取定制化的内容。

Keep提供的健身设备有智能单车、手环、体重秤及跑步机,这些设备能够追踪和分析用户的健身行为,使平台得以改善健身体验。

配套运动产品方面,Keep提供瑜伽垫、哑铃、运动服、护具和其他健身配件。根据灼识咨询报告,按商品交易总额计算,keep平台是2021年中国最大的瑜伽垫品牌,市场份额为14.9%。

围绕上述产品,Keep构建起以会员订阅及线上付费内容、自有品牌产品以及广告和其他服务为基础商业变现模式。

Keep的商业模式

崔丽丽认为:“keep提出的业务模式闭环较为牵强,线上健身内容与健身设备、配套运动产品属于弱链接,通过健身内容输出对于其他方面的粘性不够大。此外,如果要用一个业务引流所得到的数据来支撑另外两个业务,也显得有一点不够厚重,所以也在违法收集信息的处罚企业中看到了Keep。”

实际上,早在2021年6月,国家互联网信息办公室通报了129款App违法违规收集使用个人信息情况,其中被点名、公众常用的手机软件中涉及了Keep。

而在黑猫投诉平台,关于Keep的投诉达2045条,投诉内容涉及产品质量问题、售后服务问题等。

除此之外,市场竞争激烈也带来一定压力。崔丽丽认为,keep所处先天条件不足,生存环境恶劣。目前,中国健身赛道的用户仍需培养,线下健身机构众多,如新兴的有乐刻、传统的威尔士、舒适堡等,大大小小的健身房多如牛毛;而在健身用品方面,如小米等众多运动品牌均是潜在竞争者。

与此同时,Keep的对标企业——美国健身巨头Peloton的发展也并不乐观,相比最高光的时刻,近一年来Peloton市值已蒸发近400亿美元(合计约2500亿元)。

目前来看,Keep要实现“成为全球最大的智能健身平台”的愿景,还有很长的路要走。

京公网安备

11010202010575号

京公网安备

11010202010575号

加载中,请稍侯......

加载中,请稍侯......